ファイナンスの前に、包括利益の話をしよう:【IFRS】コーポレートファイナンスと会計【1】

コーポレートファイナンス会計ともいえるIFRSにおける包括利益の重要性を考える新連載。第1回では包括利益表示に関する実務上の問題に触れつつ、企業グループの価値の最大化のために欠かせない連結会計業務が包括利益表示で遭遇すると考えられる諸問題を解説する。

「コーポレートファイナンスの意味」という語句をサーチエンジンで検索すると、「企業価値の最大化を図るうえで、いかに資金を調達し、投資すればよいかを金銭的側面から検討・実行する活動」という説明を見つけることができる。

国際財務報告基準(IFRS)が一般的に「資産・負債アプローチ」であると言われるのは、「IFRSフォーラム」読者諸氏にとってはもはや常識のようなものだろう。期末の資産と負債の構成の表示こそまさに投資と資金調達の「成績表」であるとする点で、IFRSは「コーポレートファイナンス会計」と言っても過言ではない。

そして企業価値の最大化を図るための資金調達と投資という原点に立ち返った際、期中の資産と負債の増減を示す利益項目、すなわち「包括利益」が重要であるといえるだろう。

本連載では包括利益の表示に関する実務上の諸問題に触れつつ、企業グループの価値の最大化のために欠かせない連結会計業務が包括利益の表示にあたり遭遇するであろう問題に言及する。

1. 包括利益の表示で「当期純利益」はなくなってしまうのか?

2010年6月30日、企業会計基準委員会(ASBJ)が「包括利益の表示に関する会計基準」を公表した(関連記事)。包括利益の表示は、2011年3月期決算の連結財務諸表から適用される方針となっている。

「包括利益の表示に関する会計基準」(参考URL)を参照しつつ、包括利益の定義をおさらいしてみよう。そこには、「ある企業の特定期間の財務諸表において認識された純資産の変動額のうち、当該企業の純資産に対する持分所有者との直接的な取引によらない部分」と記されている。

同基準における包括利益の「目的」の項では、さらに以下のように述べられている。

包括利益の表示の導入は、包括利益を企業活動に関する最も重要な指標として位置づけることを意味するものではなく、当期純利益に関する情報と併せて利用することにより、企業活動の成果についての情報の全体的な有用性を高めることを目的とするものである。本会計基準は、市場関係者から広く認められている当期純利益に関する情報の有用性を前提としており、包括利益の表示によってその重要性を低めることを意図するものではない。また、本会計基準は、当期純利益の計算方法を変更するものではなく、当期純利益の計算は、従来のとおり他の会計基準の定めに従うこととなる。

この「当期純利益」に対する考え方は、IFRSへの収れん(コンバージェンス)作業の一環である包括利益の表示の導入に留まらず、将来想定されるIFRSの強制採用(アドプション)に向けてのASBJの姿勢を明確にしている。それはすなわち、資産・負債アプローチにおいても当期純利益は重視されるべきという考え方である。

開示と評価の双方で広く認知され用いられてきた当期純利益を、包括利益の表示で完全に置き換えてしまうというドラスティックな方法が各方面に受け容れ難いものだろうという点には、筆者も同意する。

2.現行の包括利益の表示に関する問題点

本項のタイトルの「現行の包括利益」は、「現行」とは言いつつも、ASBJの発表による2011年3月期から適用予定の包括利益の表示を指している。一連のIFRSコンバージェンス作業の中でも、今後1年以内に実施されることで最もインパクトが大きい制度変更と考えられる。

なお、本記事では論点の散逸を避けるためにも連結ベースでの包括利益への言及に留めておく。

「包括利益の表示に関する会計基準」では、「少数株主損益調整前当期純利益にその他の包括利益の内訳項目を加減して包括利益を表示」と記されている。この内容は、2009年12月に金融庁から発表された「国際会計基準に基づく連結財務諸表の開示例の公表について」(参考URL)における包括利益計算書の開示例の内容(当期包括利益合計)と大差はない。

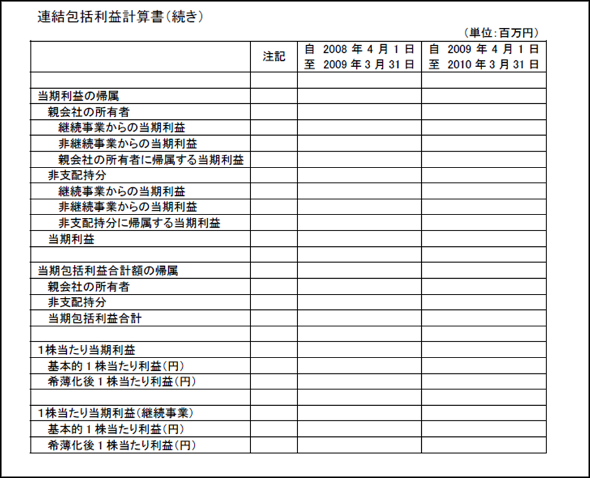

とはいえ、金融庁の開示例で包括利益という、1項目でなく包括利益計算書の全体に着目した場合、当期包括利益合計の表示の直下にある「当期利益の帰属」「当期包括利益合計額の帰属」の表示の作成が困難を伴うことにお気付きの読者諸氏は少ないのではないだろうか。

以下の図表は、上記2項目および「1株当たり当期利益」「1株当たり当期利益(継続事業)」の表示につき金融庁の開示例から抜き出したものである。

これを見ると、当期利益および当期包括利益合計の双方で、その出所が連結子会社や関連(持分法適用)会社からなのか、あるいは「非支配持分」(現行の日本会計基準の「少数株主持分」)からなのかの別、すなわち「帰属」を表示せねばならないとされていることが分かる。詳しく書くと、企業グループはグループ内のすべての自己資本比率を逐一計算したうえで、包括利益を構成する勘定科目の額をグループの内と外とでそれぞれ算出・集計せねばならないということだ。これまで連結会計のような、グループ内の自己資本分の数値の合計計算と取引の消去だけでは不十分なのである。

包括利益計算書に限らず、財務諸表はその先頭から表示すること、あるいは参照することを一般的に考えるものだ。とはいえ、包括利益計算書の後半に表示される、親会社の所有持分と非支配持分のそれぞれへの帰属分の表示に誤差(当期利益・当期包括利益合計との集計額の差異等)があってはならないのは言うまでもない。

3. 包括利益の帰属の求め方についての留意点

ASBJの発表では、当期純利益・その他の包括利益・包括利益合計、および連結対象とそれ以外の少数株主持分への帰属の求め方を簡単な例を挙げつつ示している。とはいえ、帰属の求め方については情報システムで頻繁に起こりがちな誤差の問題を懸念せねばならないだろう。

前項でも触れたように、例えば当期純利益と包括利益合計を計算した後に連結子会社・関連会社の自己資本比率を1つ1つ求め、さらにそれらを元に自己資本と少数株主持分のそれぞれへの帰属分を計算したときに、会計システム内部で実行される切り捨てまたは四捨五入の際に生じ得る誤差の処理が帰属の計算に最適化されていないと、その計算結果の合計額が当期純利益や包括利益合計の額と一致しなくなるといったトラブルの発生が考えられる。もしもそのような誤差のある表示を放置していたとすれば、監査法人の格好の突っ込みどころとなりかねない。

それはさておき、なぜグループ外(少数株主持分または非支配持分)の帰属分まで求めねばならないかを一般論的に説明しておきたい。

非100%子会社や関連会社では、グループ外の投資家への利益還元の責任を企業グループの経営トップは負っている。言い方を変えるなら、経営トップは利益の獲得を通じ自社グループの純資産を順調かつ継続的に増やす施策の決定と実施に加え、少数株主持分や非支配持分といった自社のコントロール外の各者にも利益をもたらさねばならない責任を持つということになる。

上記のような条件では、きたるIFRS制度の下で企業グループ親会社の上場株式を売買する投資家の最大の関心が、包括利益の中でもどれだけ投資先企業自身の取り分、すなわち帰属となるかに重きを置かれることが考えられる。というのも、投資先企業への帰属分こそその企業グループが将来キャッシュ・フローを生み出すための源泉ととらえられるためである。

4. 包括利益計算書に適したフラット連結

M&Aあるいは逆に事業の廃止といった持分変動に関する意思決定および実行までのアクションは、期末を待たずに行われる。持分変動の元となる経営の意思は期中や期末といった制度開示的な時間感覚とは無縁のため、財務会計業務は変化への柔軟な対応力がなおのこと求められるようになる。

期中に行われた持分変動は、言うまでもなく同じ期中に会計認識されなければならない。その会計認識を通じ、連結範囲の判定が実施されることとなる。もしも期末になるまでグループ全体の連結財務諸表に反映されないと、本来あるべき正しい開示は叶わなくなってしまう。

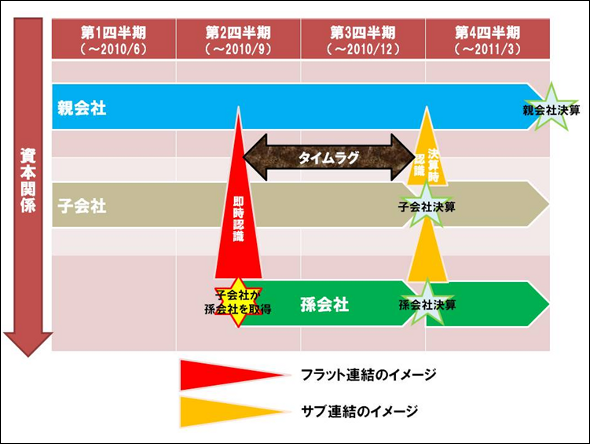

筆者は、連結範囲の判定を通じた業務効率化の実現のための最適な手法にフラット連結があると考えている。以下の図をご覧いただきたい。

フラット連結に対する「サブ連結」とは、子会社でいったん連結決算を行い、そこで作成された連結財務諸表を親会社が受け取った後にグループ全体の連結決算を行う手順を指す。筆者は、現在の企業グループ各社の連結決算業務はサブ連結方式が主流と認識している。

筆者のさらなる現場感覚では、きたるIFRS時代における機動的な子会社整理、上場廃止、グループ内持分整理など、期中に実行されることが考えられる資本政策に伴う連結範囲の判定作業をいまのうちにタイムリーに行えるようにしたいという要望の高まりが明らかに認められる。

そうした要望がありながら、依然企業の財務会計の現場で多くの労力と時間を強いられている単純な計算や数字合わせなどの作業のために連結決算の遅れが生じ、その結果として企業の利益政策・資本政策さえも遅れを取りかねないという危機意識が、徐々に現場に浸透しつつある。

IFRSにおける「マネジメント・アプローチ」を通じ会計の現場と経営が融合(財管一致)しようとしているいま、グループ全体の生データ(ローデータ)から成る勘定元帳(GL)から得られる当期純利益やその他の包括利益の数値を、連結範囲の速やかな判定と自己資本比率の的確な計算を通じ包括利益計算書の帰属の表示に即座に反映できる仕組みを実現するフラット連結の採用を、ぜひとも提案したい。

別の表現をするなら、IFRSの資産・負債アプローチにおける純資産の増加という目的に向けた経営意識の下、それに必要な資源すなわち子会社・関連会社の財務データを親会社の連結データに即座に反映できるのがフラット連結である。

フラット連結で計算された包括利益に「経済的付加価値(Economic Value-Added: EVA)」(関連記事)や「WPR」(※)といったグループ横断的な指標を併せて用いることで、資本移動をはじめとするグループ経営戦略におけるタイムリーな実績評価と計画策定からなるPDCAの実現が可能になる。

フラット連結の仕組みの整備過程で財務データ収集パッケージの統一も必然的に求められるため、これがグループにおける決算期統一や会計基準統一といったビジネス・プロセスの標準化を通じた、IFRSの企業グループ=経済単一体の実現への推進力ともなる。上記の諸手続きを通じ資本施策が整理されることで、その透明化を通じた好印象を投資家に与えることに最終的に結びつく。

これらが、連結会計におけるフラット連結に期待される効果の一部である。

次回では、IFRS採用時のフラット連結における資本連結仕訳の作成例を含む連結決算業務手順、および資本移動の際の手続きには欠かせない取得企業の資産評価や、のれんの計算方法、さらにはサブ連結との対比も含めた包括利益計算書を作成するうえでの実務的な諸問題にも踏み込みつつ、一元的には語れない「コーポレートファイナンス会計」の実務に引き続き触れてみたい。

(※)Double(W) Profit Ratio(利益率倍増)の略で、日本電産株式会社が実施している経営活動の名称。登録商標でもある。現在では、日本電産グループ全体における経営効率化の指標としても機能している。

藤田 靖 (ふじた やすし)

日本オラクル株式会社 コンサルティングサービス統括 インテグレーテッドソリューション推進統括本部 ビジネスソリューション本部 ソリューションマネジャー

英国勅許公認会計士協会(ACCA)IFRS知識認定「CertIFR」保有、

修士(経営学)(MBA)

基幹系情報システム一筋でキャリアを重ね、1980年代〜1990年代末までの「土地・株バブル」「ドットコム・バブル」の下で企業情報システムの変遷の現場に携わってきた。IFRSを、企業の各部門、具体的には、財務会計と生産現場、経営管理の間にある距離を縮める「ツール」ととらえ、もっぱら注目している。経営情報学会正会員。

Copyright © ITmedia, Inc. All Rights Reserved.