IFRSの「株式報酬」「ストックオプション」とは:【IFRS】IFRS基準書テーマ別解説【12】

株式報酬取引とは、企業が財・サービスの対価として取引の相手方に自社株などを交付する取引をいう。代表的なのはストックオプション取引だ。IFRSと日本基準のストックオプションについての適用指針を解説する。

株式報酬取引とは、企業が財・サービスの対価として取引の相手方に自社株(またはそのオプション)などを交付する取引をいう。代表的なものとして、企業が従業員に対して自社株購入の権利を与えるストックオプション取引がある。

「IFRS基準書テーマ別解説」連載インデックス

- 第1回 「収益基準」を5つの観点から見てみよう

- 第2回 「有形固定資産」は2つの要件で認識される

- ≪第3回 IFRSと日本の「減損会計」、その違いは?

- 第4回 「無形資産」「リース」の会計基準を見てみよう

- 第5回 IFRSの「従業員給付」「退職給付」を理解する

- 第6回 IFRSの「連結」に関する基準、その実務ポイントは

- 第7回 IFRSの「関連会社」「ジョイント・ベンチャー」とは

- 第8回 金融商品に関するIFRSの4つの基準(1)

- 第9回 金融商品に関するIFRSの4つの基準(2)

- 第10回 企業結合におけるIFRSと日本基準の違いとは

- 第11回 IFRSと日本基準の「棚卸資産」「法人所得税」

- 第12回 IFRSの「株式報酬」「ストックオプション」とは

株式報酬は、IFRSではIFRS第2号に、日本基準では「ストックオプション等に関する会計基準」(企業会計基準第8号)およびその適用指針に定められている。両者の考え方は基本的には同様であるが、いくつかの差異も見られる。本稿では、株式報酬の基本的な考え方およびIFRSと日本基準との差異を中心に、IFRS第2号の解説を行う。また、本稿の意見にわたる部分については筆者の私見である。

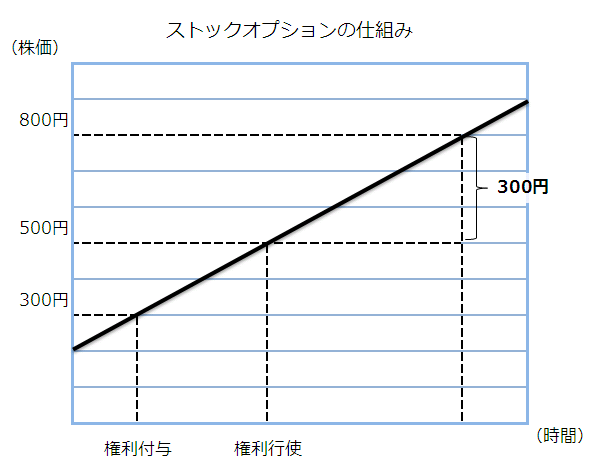

ストックオプションの基本的な仕組み

従業員に対するストックオプションを例に基本的な仕組みを説明する。

オプションとは、対象物をあらかじめ決めておいた価格で買う権利のことであり、ストックオプションとは、株式を市場価格にかかわりなくあらかじめ契約しておいた価格により購入する権利をいう。

以下は、A社のストックオプションの例である。

上場会社A社の株価を500円で買うオプションを持っていたとする。市場の株価が500円の時には、市場で買ってもオプションを行使して買っても同じ価格でありオプションを行使するインセンティブはないことになる。しかし、株価が800円になれば、500円でA社株式を購入し市場において800円で売却すれば、300円の利益が出ることになる。

このような仕組みのオプションを自社の従業員に付与し従業員の働く意欲を高めようとする取引を、一般にストックオプションと呼んでいる。IFRS第2号では相手方が従業員以外の取引や、交付されるものが自社株オプション以外の取引も想定されている。

株式報酬取引の分類と基準の適用範囲

株式報酬取引は、企業が受け取る財・サービスの対価として交付するものにより分類される。

(1)持分決済型

株式やそのオプションなど、持分金融商品を交付することにより決済されるものである。会計処理(仕訳)をすると、貸方が資本になる。

(2)現金決済型

株式増加受益権など、現金またはほかの資産を交付することにより決済されるものである。会計処理(仕訳)をすると、貸方が負債になる。株式増価受益権とは、株式などの価格を基礎として算定される金額(一般には基準価格からの値上がり額)を受け取る権利のことである。

(3)選択型

権利行使の際に、決済方法が選択できるもの。

IFRS第2号では上記(1)から(3)について定められている。一方日本基準では、上記の分類のうち(1)だけが規定されており、(2)および(3)についての規定はない。日本では税務上のメリットがないなどの理由により、このタイプの取引があまり見られないためと考えられる。

以下では、日本基準にも規定が置かれている(1)持分決済型の株式報酬について説明する。

持分決済型株式報酬の会計処理

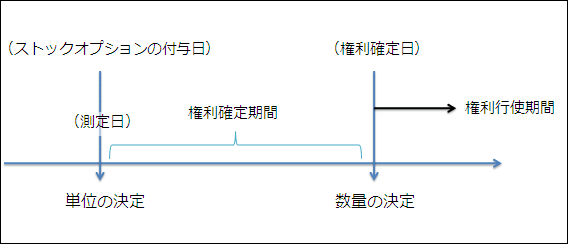

従業員にストックオプションを付与する場合を例に基本的な会計処理を説明すると以下のようになる。

- 付与日…企業と相手先との間で株式報酬の取り決めに合意した日。原則としてこの日が権利の公正価値の測定日となる

- 権利確定期間…株式報酬の権利を行使するためには、利益などの業績目標を達成することなど一定の条件が付されるのが一般的であり、その条件が満たされるべき期間をいう

- 権利確定…上記の条件の達成、未達成が明らかになり株式報酬の権利行使の有資格者となること

- 権利行使期間…株式報酬の権利の所有者がその権利を行使できる期間

株式報酬にかかる費用=

(株式報酬1単位当たりの付与日時点の公正価値)×(権利が確定すると見込まれる株式報酬の数)

仕訳 (借方)株式報酬費用(*1)/ (貸方)資本(*2) (*1)従業員に対して付与した場合には、受領したものが労働サービスとなるので借方は費用となる。従業員以外に対して付与した場合で受領したものが資産の定義を満たす場合には、借方は資産となる。

(*2)IFRSでは資本に計上するとされているが、科目は特定されていない。日本基準では新株予約権となる。

株式報酬の測定

測定とは、株式報酬1単位当たりの公正価値をどのように算定するかということである。

企業が受領した財・サービスの公正価値が信頼性を持って測定できる場合には、受領した財・サービスの公正価値により測定する。受領した財・サービスの公正価値が信頼性を持って測定できない場合には、付与した持分金融商品の公正価値により測定する。一般に従業員から労働サービスを受ける場合、そのサービスの公正価値を直接測定することは困難と考えられているため、従業員との株式報酬取引においては、付与した持分金融商品の公正価値により測定する。

持分金融商品の公正価値は、市場から入手できる場合にはそれによるが、従業員に対して付与するストックオプションは市場価格がないことが多い。このような場合には、一般に受け入れられている評価技法を使って公正価値を見積もる必要がある。

ストックオプションのような、オプション系の金融商品の評価技法には、ブラック=ショールズモデルや二項モデルなどがある。特定の評価技法の採用が義務付けられているわけではないが、評価技法に特性があるため、評価結果に求められる精度を勘案してオプションの仕組みにあったモデルを選択する必要がある。

株式報酬費用の認識

認識とは、株式報酬費用をいつ計上するかということである。

IFRS第2号では、取引の対象となる財・サービスを受領した時点で、その財・サービスを認識するものとされている。受領した財・サービスは、資産の認識要件を満たせば資産として、満たさない場合は費用として認識する。

株式報酬の権利が付与時に直ちに確定する場合には、付与日現在で費用の全額を認識する。権利確定条件が付されている場合にはその条件により、以下のように認識の方法が異なってくる。

権利確定条件

権利確定条件とは、付与された株式報酬の権利を行使するために満たさなければならない条件をいう。代表的なものとして以下の3つがある。

(1)勤務条件

従業員に対してストックオプションを付与する場合に、付与後の一定期間の勤務が権利確定の条件となることがある。勤務に関する条件がある場合には、一定期間後にその条件が満たされる可能性を予測して、行使が見込まれる数量に単価を乗じた金額を株式報酬費用の総額とし、権利確定までの期間にわたって認識する。また、見積もりは最終的に権利が確定するまで修正する必要がある。

(2)業績条件

売上高や利益などの特定の業績達成を条件とすることである。この場合にも、業績条件の達成見込みに基づき、最終的なストックオプションの付与数を見積もる必要がある。行使が見込まれる数量に単価を乗じた金額を株式報酬費用の総額とし、権利確定までの期間にわたって認識することと、見積もりは最終的に権利が確定するまで修正する必要があることは、勤務条件と同じ取り扱いである。

(3)市場条件

特定の株価の達成を条件に権利が確定することを市場条件という。上記(1)(2)と違い、市場条件はその達成の可能性を見積もったうえで、確定する権利の数量ではなく公正価値に反映させる。このため、市場条件が付されているストックオプションは、市場条件が達成さない場合でも、ほかのすべての権利確定条件を満たしている限り、受領したサービスを費用として認識しなければならないことに留意が必要である。

日本基準では、 市場条件は権利の数量の見積もりに反映させることとされており、取り扱いが異なっている。

権利確定後の失効

権利確定後は、権利確定期間中に認識した報酬費用の修正を行わない。従って、行使期間が経過するなどにより権利確定後に権利が未行使のまま失効した場合にも、株式報酬費用の戻入れは行わないことになる。

日本基準では、失効した権利に見合う株式報酬費用は、失効が確定した期間に利益として戻入れることとされており、処理が異なっているので留意が必要である。

IFRSでは権利の失効にかかわらず、対価として財・サービスを受領した事実には変わりがないことを重視している。これに対し日本基準では、失効した部分については、時価よりも低い価格で自社株を引き渡す義務を免れることになり、結果として労働サービスを無償で提供されたと見ることができる点を重視しているといえる。

本源的価値による測定

上述したように、株式報酬取引において付与される持分金融商品の公正価値は、原則として市場等から取得するか評価技法を用いて算定することになる。しかし、未上場や新規上場企業などで評価技法を用いても信頼性のある見積もりができない場合、企業が財・サービスを受領した時点で本源的価値により測定することとされている。

本源的価値とは、株式の評価額と株式報酬の権利の行使価格との差額である。本源的価値により単価を測定した場合、その後は毎期決算日および決済時に本源的価値を算定し直し、変動額をその期の損益として認識する。また、権利確定後に権利が失効した場合には、それまでに認識した金額を戻入れることとされている。IFRS第2号の原則的な考え方は、権利の単価を付与日に測定しその後の見直しを行なわず、一度計上した株式報酬に掛かる費用は、権利が失効しても戻入れを行わないというものであり、取り扱いが異なっている。

このような処理の理由は、本源的価値による測定はオプションの本質である時間的価値(時間の経過による価格変動に伴い利益を得る可能性)を考慮しないものであり、本源的価値による測定を暫定的なものととらえているためと考えられる。

一方日本基準でも、未公開企業については、ストックオプションの公正な評価単価に代えて本源的価値を用いることが認められている。ただし、本源的価値を付与日現在で見積もりその後の見直しを行わない点においてIFRSとは異なっている。多くのストックオプションは将来の株価の上昇を期待して付与されるものであるから、行使価格は付与時点の株式の評価額よりも高く設定される。従って付与日現在の本源的価値はゼロとなり株式報酬費用は計上されないことが多い。日本基準では、本源的価値の見積のその後の見直しは行ないこととされているのは、予期せざる株価変動をそのまま損益に反映させることが適当ではないと考えられたためである。付与日以後の見直しを行わない代わりに、ストックオプションの毎期末の本源的価値の合計額、および期間中に権利行使されたストックオプションの権利行使日における本源的価値の合計額の注記が要請されている。

今後の動向

IFRS第2号および日本の「ストックオプション等に関する会計基準」(企業会計基準第8号)およびその適用指針は、現在のところ大幅な改訂の予定はない。

榎本 尚子(えのもと なおこ)

仰星(ぎょうせい)監査法人

パートナー 公認会計士

一橋大学商学部卒。監査法人朝日新和会計社国際事業本部アーサー・ヤング(現新日本有限責任監査法人アーンストアンドヤング)、監査法人芹沢会計事務所(現仰星監査法人)にて会計監査業務に携わる。現在は、国際業務の責任者として、国際会計基準への移行支援業務及び研修企画、所属する国際ネットワークへの対応業務、国際的な監査業務などに従事している。共著に「会社経理実務辞典」(日本実業出版社)がある。

【ご案内】仰星監査法人がIFRSセミナーを開催します。9月29日からの全5回です。詳細はこちら

Copyright © ITmedia, Inc. All Rights Reserved.