避けては通れない「ビジネス結合」の基準と業務処理:【IFRS】IFRSを会計×業務×ITで理解する【6】

投資家の視点から作られ、現在の日本基準からの考えの転換が求められるIFRS財務諸表の作成。業務プロセスやITシステムを適切に構築するための情報をお届けする。今回は連結先行で導入される日本への影響が大きい「ビジネス結合」を解説する。

これからIFRSの適用を目指す日本企業にインパクトが大きいと考えられる会計基準のポイントと業務プロセスへの影響、ITシステムの対応方法を解説する連載の6回目。今回はIFRSの根幹的思想と関連し、グループ経営管理の考え方にも大きな影響を与えるものとして注目される「ビジネス結合」を取り上げる。なお、以下の文中における見解は特定の組織を代表するものではなく、筆者の私見である。

これまでの連載

- 第1回:「収益認識」「工事契約」を克服する3つのシナリオ

- 第2回:財政状態計算書(1)固定資産の管理

- 第3回:考え方の転換が必要な財務諸表の表示と作成プロセス

- 第4回:期間比較が求められる「過年度遡及修正」の勘所

- 第5回:事業セグメント:マネジメント・アプローチが目指す本当の意味

本連載は下記の構成にてお送りする。該当パートを適宜参照されたい。

IFRSのトピックス概要と日本基準との差異を解説する。

会計基準に対応するための業務サイドへの影響と対応方法を解説する。

Part3:ITへのインパクトと対応(ERP&IFRSへ、無償の会員登録が必要)

会計基準によるITサイドへの影響と対応方法を解説する。

第6回は、

- 企業結合(IFRS第3号)

- 連結および個別財務諸表(IAS第27号)

- 関連会社に対する投資(IAS第28号)

- ジョイント・ベンチャー(IAS第31号)

について取り上げる。

Part1:会計基準ポイント解説:ビジネス結合に関する会計基準Part1:会計基準ポイント解説:ビジネス結合に関する会計基準

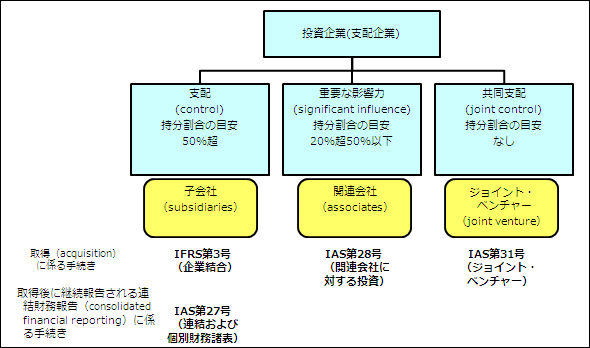

ビジネス結合に関するIFRSの基準構造は、投資企業側からみて「取得に係る手続き」の段階と「取得後に継続報告される連結財務報告」の段階に分けることができる。

「取得に係る手続き」に当たるのが

- 企業結合(IFRS第3号)

- 関連会社に対する投資(IAS第28号)

- ジョイント・ベンチャー(IAS第31号)

「取得後に継続報告される連結財務報告」に当たるのが

- 連結及び個別財務諸表(IAS第27号)

である。

また、「取得に係る手続き」は投資企業から見た支配構造によって3つに分類できる。なおこれらに該当しない場合は投資企業が取得した金融商品としてIAS第32号、IAS第39号、IFRS第7号などに基づき評価される。

企業結合

投資企業(投資する側)と被投資企業(投資される側)における会計処理は、「取得法」(acquisition method)に基づいて行われる。これは次の4つのステップで被取得企業の純資産を取得企業の財政状態計算書に取り込む手続きである。

- 取得企業の識別

- 取得日の判定

- 公正価値に基づく被取得企業の資産負債の認識と測定

- のれんの識別

このうち「3.公正価値に基づく被取得企業の資産負債の認識と測定」が最も重要なステップとなる。「概念フレームワーク」に規定されている資産負債の定義に基づき、公正価値を基本概念とした資産と負債の査定を行う。実態価値を反映したこれらの金額を測定することで、被取得企業の純資産(資産−負債)の実質的な価値を測定し、取得企業の財政状態計算書に反映する。

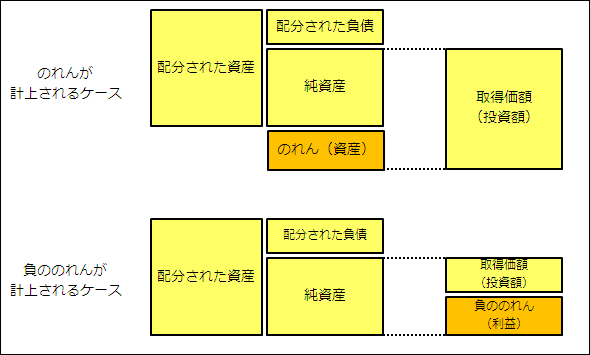

「4.のれんの識別」においては、投資企業が拠出した金額(投資有価証券として投資企業の財政状態計算書に資産計上される)と被投資企業の純資産(公正価値として測定される)の差額が「超過収益力」、すなわち被投資企業の実質的な価値を投資金額が上回る金額(営業権に相当)として財政状態計算書に計上される。

投資額>純資産の場合には「のれん」が「資産」として計上され、投資額<純資産の場合は「負ののれん」が「当期損益(利益)」として計上される。

連結及び個別財務諸表

取得法に基づいてグループ企業に取り込まれた会社は、その後の会計期間で親会社が連結財務諸表を開示するに当たって「連結子会社」(連結対象となる子会社)として組み込まれていく。連結財務諸表には原則としてすべての「子会社」を含める必要があるが、ここでいう子会社とは「他の企業に支配されている企業」のことである。子会社を規定するときの中心的な考え方が「支配」であり、以下を満たす場合には「支配」が存在すると認められる。

- 親会社がある企業の議決権の過半数を所有している

- 議決権の過半数を所有していない場合でも、他の投資者との協定や法令・契約、役員の過半数を選任(解任)する能力を有している

なお、SPE(特別目的事業体)についても親会社による実質的な支配の対象として連結範囲に含められる。

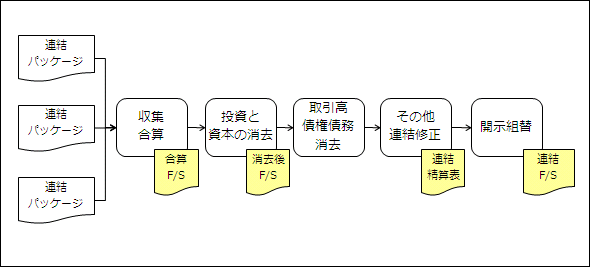

「支配」の考え方に基づいて連結範囲に含められた子会社の決算書情報を、親会社の決算書に組み込むプロセスが進められる。いわゆる「連結決算プロセス」である。

「連結決算プロセス」は、大きく以下のステップに分かれる。

- 連結パッケージによる子会社決算データの収集

- 子会社決算データの合算および投資と資本の消去

- 取引高および債権債務の消去

- その他連結修正仕訳の作成

- 連結精算表の作成と開示用の組替処理

まず「連結パッケージ」(またはレポーティングパッケージ)と呼ばれる決算書情報入力用の書式(紙やスプレッドシートにて準備される)に子会社の決算データを入力して親会社に送付する。親会社は収集した決算データをもとに連結決算を進める。

収集した決算データを親会社の決算データと合算した後、親会社から見た投資と子会社の純資産が重複して計上されているのでお互いを消去する仕訳を作成する。これが「投資と資本の消去」である。

また、グループ会社内部での取引(親会社から子会社への販売など)がある場合には、それに伴って計上された債権債務(親会社が計上した「売掛金」と子会社が計上した「買掛金」など)や取引高(親会社が計上した「売上高」と子会社が計上した「売上原価」など)も重複して計上されているのでお互いを消去する必要がある。

さらに、債権債務の消去に伴う貸倒引当金の調整や親子間取引に伴う期末在庫に計上されている未実現損益の消去など、連結決算特有の修正仕訳(連結修正仕訳)を作成して連結数値を確定する。

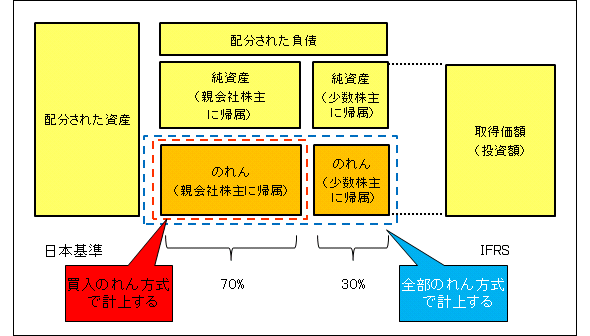

IFRSの連結決算プロセスにおいて特徴的なのは「全部のれん」の考え方だ。日本基準が採用している「買入のれん」の考え方は、非支配株主(少数株主ともいう。持株比率が相対的に低く、企業に支配的な立場でない株主のこと)に帰属するのれんを認識せず、親会社に帰属するのれんのみを計上する。

一方で「全部のれん」による場合、非支配株主(少数株主)に帰属するのれんも追加的に計上する。これは「経済的単一体説」(少数株主も連結グループに対する出資者と考えて、親会社株主と少数株主の両方の立場から連結財務諸表を作成すべきとする考え方)に基づいた処理であり、この結果連結財務諸表におけるのれんの金額は買入のれんの処理に比べて少数株主に帰属するのれんの金額だけ大きく計上される。

IFRSでは「全部のれん」「買入のれん」のいずれかの方式を選択できる。

関連会社に対する投資

子会社に該当しないが、被投資企業に対して投資企業が「重要な影響力」(significant influence)を有する場合、被投資企業は「関連会社」としてその損益のインパクトを連結財務諸表に取り込む処理を行う。ここで「重要な影響力」を有する場合とは、被投資会社の財務方針および営業方針を支配することはないが、その方針の決定に関与する力(power)を有することをいい、具体的には以下を満たす場合を指す。

- 親会社がある企業の議決権の20%以上を所有している

- 議決権の20%以上を所有していない場合でも、投資企業から被投資企業への役員の派遣や経営陣の人事交流、投資企業との重要な取引といった関係がある

「関連会社」に分類された被投資企業は、「持分法」と呼ばれる会計処理に基づいてその損益のインパクトを連結財務諸表に取り込む処理を行う。これは「一行連結」とも呼ばれるもので、連結決算プロセスにおける「合算」と「消去」のステップを踏まずしてそのインパクトのみを連結財務諸表に反映する。

ジョイント・ベンチャー

複数企業による提携関係のもとで行われる共同事業を展開するのがジョイント・ベンチャー(以下、JV)だが、共同生産などのように事業遂行を目的とした新会社を設立する場合と、商品や技術の相互提供などのように会社を設立せずして共同事業を行う場合がある。

IFRSにおけるJVは、事業体を設立する・しないに関わらず実態としての共同事業全般を指して定義され、以下の3つに分類される。

- 共同支配の事業(jointly controlled operations)

- 共同支配の資産(jointly controlled assets)

- 共同支配の事業体(jointly controlled entities)

「共同支配の事業」「共同支配の資産」においては独立した会計単位を設定せず、参加企業の個別財務諸表に共同支配する資産、負債および発生した損益の負担割合相当分が計上される。

共同支配の事業体においては独立した会計単位を設定し、その事業体に対する参加企業の持分は比例連結または持分法により各参加企業の財務諸表に反映される。

日本基準との相違点

「ビジネス結合」全般に関連するIFRSと日本基準の差異を以下にまとめる。差異は多岐にわたるが、ここでは主要なものについて取り上げた。会計基準のコンバージェンスプロセスの進行により、重要な差異はほぼ解消されつつある。

| 項目 | 内容 | IFRS | 日本基準 |

|---|---|---|---|

| 企業結合 | 企業結合の会計処理 | ・取得法 | ・パーチェス法(取得) ・簿価引継法(共同支配企業の形成) ・簿価引継法(共通支配下の取引) |

| 取得時の会計処理 | 1)企業結合の原価を公正価値にて測定 2)企業結合の原価を、取得した識別可能資産・負債・偶発負債に対し、公正価値を基に配分 3) 2) の残額をのれんとして認識する |

・同左 | |

| 企業結合の原価の測定日 | ・企業結合を行った日 | ・同左 | |

| 被買収企業で認識されていなかった無形固定資産 | ・労働力の相乗効果でない場合には、のれんと区別して認識する | ・のれんと区別して認識できる | |

| のれんの扱い | ・資産に計上し、償却せず、毎期減損テストを実施して必要に応じ減損(減損処理) | ・資産に計上し、20年以内に規則的に償却。必要に応じて減損する | |

| 負ののれんの扱い | ・取得した資産・負債の評価の見直し後、企業結合時に一括してP/Lに計上する | ・同左 | |

| 連結および個別財務諸表 | 連結の範囲 | ・支配力基準 | ・支配力基準 ・連結除外規定あり ・重要性による判断あり |

| 会計方針の統一 | ・同一環境下で行われた同一の取引などについて、原則として統一する | ・同左 | |

| 子会社の決算日 | ・子会社の決算日が異なる場合、決算日の差異は3カ月を超えないなど、差異期間中の重要な取引は修正する | ・同左 | |

| のれん | ・全部のれん方式または買入のれん方式 ・償却せず減損テスト |

・買入のれん方式のみ ・20年以内の期間で均等償却を行う |

|

| SPE(特別目的事業体) | ・連結範囲に含める | ・同左 | |

| 関連会社に対する投資 | 関連会社の範囲 | ・「重要な影響力」を及ぼすことができる会社 ・議決権の20%以上を保有する場合、反証のない限り、重要な影響を及ぼし得ると推定される |

・非連結子会社、および関連会社、すなわち重要な影響力を及ぼすことができる会社 ・議決権の20%以上を保有する場合、またはそれ未満でも、重要な影響力があれば関連会社となる |

| 関連会社に該当しなくなった場合の繰越価額 | ・該当しなくなった時点の持分法による評価額 | ・個別貸借対照表の簿価 | |

| ジョイント・ベンチャー | 種類 | ・共同支配の事業 ・共同支配の資産 ・共同支配の事業体 |

・共同支配企業の形成のみ規定あり |

| 共同支配の事業の会計処理 | ・自己の支配する資産・負債・収益・費用のうち、自己の持分相当額を自己の財務諸表に認識する | ・規定なし | |

| 共同支配の資産の会計処理 | ・共同支配の資産・負債・収益・費用のうち自己の持分相当額を自己の財務諸表に開示 する | ・規定なし | |

| 共同支配の事業体の会計処理 | 比例連結または持分法 | ・持分法 |

Part2:業務へのインパクトと対応Part2:業務へのインパクトと対応

「ビジネス結合」における業務への影響について、主な検討事項とその対応方針について述べる。

| 業務上の検討事項 | 検討内容 | |

|---|---|---|

| 1. 取得時の価値評価 | ・被取得企業の公正価値評価(特に子会社) ・資産査定の厳格化 |

|

| 2. グループ企業の範囲検討 | ・子会社の範囲 ・関連会社の範囲 ・ジョイント・ベンチャー・の範囲 ・範囲決定と監査人との調整 |

|

| 3. 連結処理ルールの変更 | ・全部のれんの計算 ・のれんの減損テスト |

1.取得時の価値評価

IFRSにおける取得時の資産および負債の査定は公正価値に基づいて行われる。期末時点における実態価値の把握を重視することから、資産および負債の査定プロセスをその将来キャッシュ・フローの獲得可能性を考慮してより厳格に行うことが求められる。

特に子会社においてはその資産および負債が合算の対象となるため、資産および負債の査定時における公正価値情報の入手可能性をより慎重に検討する必要がある。

2. グループ企業の範囲検討

子会社については「支配」、関連会社については「影響力」に基づいて、連結財務諸表に決算数値の影響を取り込む対象とするかどうかを決定する。ジョイント・ベンチャーにおいては事業体を組成しないものについても広く取り扱うことから、その範囲決定は慎重に行う必要がある。

支配や影響力の考え方には、実質的に現行の日本基準と大きな食い違いはないが、気をつけたいのは日本基準における「連結除外」の規定や「重要性に基づく連結範囲の決定」がIFRSには存在しない点だ。支配が一時的なことや金額的に重要でないことを理由に連結範囲から外れるというルールがIFRSにはないため、この点はIFRSに移行することで対象となるグループ会社が大きく変わる(増える)余地がある。連結範囲の確定に当たっては、監査人とのディスカッションを通じて合理的に検討を進めたいところだ。

3. 連結処理ルールの変更

連結範囲が確定した後も、日本基準とはルールが変わる独自の処理が必要な局面がある。

例えば、「買入のれん」方式から「全部のれん」方式に変更した場合、少数株主に帰属するのれんの計算やその推移を把握する必要が出てくる。

また、のれんそのものの償却計算が不要となる(償却の停止)代わりに、毎期末ごとの減損テストの実施とのれんの再評価が必要となるため、従来の持分計算表を使用した仕訳の生成ルールを変更することは避けられない。

IFRSの連結決算プロセスへの影響は多岐に及ぶ。早期の影響把握と対応方針の明確を進めていきたい。

→Part3:ITへのインパクトと対応へ(ERP&IFRS、無償の会員登録が必要)

原 幹 (はら かん)

株式会社クレタ・アソシエイツ 代表取締役

公認会計士・公認情報システム監査人(CISA)

井上斉藤英和監査法人(現あずさ監査法人)にて会計監査や連結会計業務のコンサルティングに従事。ITコンサルティング会社数社を経て、2007年に会計/ITコンサルティング会社のクレタ・アソシエイツを設立。

「経営に貢献するITとは?」というテーマをそのキャリアの中で一貫して追求し、公認会計士としての専門的知識および会計/IT領域の豊富な経験を生かし、多くの業務改善プロジェクトに従事する。翻訳書およびメディアでの連載実績多数

Copyright © ITmedia, Inc. All Rights Reserved.